发布时间:2023-06-10 22:50来源:网络 阅读量:9666

申万宏源宏观

主要内容

6月8日,五大行时隔9个月再见到存款利率下调,原因何在?对后续汇率有何影响?

为何又见存款利率下调?商业银行净息差压力催化。国有五大银行本次将活期存款和整存整取定期利率下调,其他如零存整取等定期存款利率按兵不动。不到一年内的两次下调存款利率源于商业银行净息差23Q1的快速下降,单季走低17BP至1.74%,已经低于《合格审慎评估实施办法》该项目满分标准。其中大型商业银行净息差在23Q1更是下探至1.69%(环比走弱20BP),城市商业银行净息差更是走弱至1.63%。而根据《合格审慎评估实施办法(2023年修订版)》规定, “净息差(NIM),评分标准为:不低于 1.8%(含):100 分。0.8%(含)至 1.8%:60 分(含)至 100 分。” 。而考虑商业银行利润准公共品定位:上缴财政利润、补充资本金、增加拨备覆盖,稳定银行利润有其内在合理性,或也是触发本次存款利率调降的主因。

能否快速传递至贷款利率?国债收益率快速下降或体现出市场预期。市场最关心的是本次存款利率调降是否能迅速转化为贷款利率下行,按照2022年的经验,存款利率下调实际上滞后于贷款利率调整。但十年国债收益率在上周却明显下行,或显示市场已经开始对后续贷款利率调整定价。6月9日日内十年国债活跃券收益率从前期持续近一月的2.7%附近快速下行至2.6800%,并在收盘时回升至2.6875%。这也令中债估值中心公布的10Y国债收益率单日下行达1.19BP至2.6703%,一周之内下行达2.48BP。

影响:中美利差短期倒挂幅度加深也令人民币汇率再度贬值。上周美元指数回落,但人民币对美元汇率日内走势触及7.14,和美元走势背离,呈现出一定贬值压力。上周美元指数回落0.458至103.557,本应对应人民币对美元汇率基本稳定或小幅升值,但上周人民币对美元再度贬值0.7%至7.124。也就意味着本周人民币汇率的变动不能再认为是美元指数上涨所带来的被动变化,而是其他因素在起作用。中美利差倒挂幅度的再度加深或仍能解释人民币的主动贬值。上周我国十年国债收益率有所下探,而十年美债收益率有所上抬,令中美十年国债收益率倒挂幅度有所加深。

展望:下周公布的MLF利率或将短期影响汇率走势。我们认为下周MLF利率下调概率较低,源于商业银行净息差扭转仍需时日,汇率尚未完全稳定、居民购房偏好仍不稳,并非好的降息时间窗口。若央行选择降息,短期可提振市场信心,但目前居民部门加杠杆动机偏弱并非源于利率,而是购房偏好磨底,目前降息对于稳定实体经济的必要性和效果可能并不直接,不过 汇率的短期压力也可以通过如逆周期因子等方式对冲,汇率暂时贬值后将回升趋稳。展望至年底,随着居民收入的持续改善,以及今年上半年“保交楼”对地产竣工的推动,将带动消费尤其是可选商品消费的改善在三季度启动,全年“N型”复苏可期。这将带动经济预期展望恢复,中美利差收窄令资本和金融项下趋于回流,预计人民币对美元年底可回到6.9-7.0的区间范围内。

风险提示:美联储紧缩力度超预期,国内稳增长政策见效慢于预期。

以下为正文

周观点:下周MLF利率是否调整将影响短期汇率走势

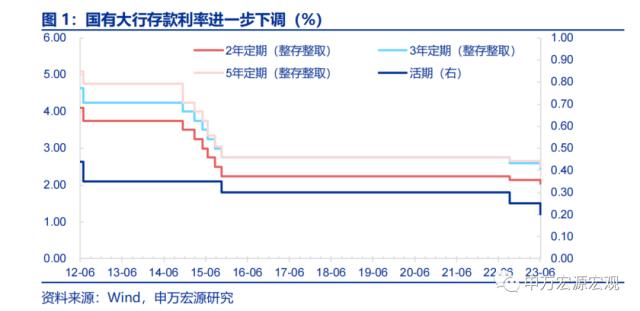

事件:6 月 8 日,五大行集体下调存款利率,活期存款下调 5BP ,定期存款下降 10-15BP 。时隔 9 个月再见到存款利率下调,原因何在?对后续汇率有何影响?本文试图对此进行解析。

1. 为何又见存款利率下调?商业银行净息差压力催化

国有五大银行本次将活期存款和整存整取定期利率下调,其他如零存整取等定期存款利率按兵不动。6月8日,国有五大行集体下调存款利率,其中活期存款下调5BP至0.20%,2年期/3年期/5年期定期存款分别下降10BP、15BP、15BP至1.05%、2.45%和2.50%,零存整取、整存零取、存本取息等定期存款利率维持不变。这是2015年10月以来的第二次下调存款利率,距上一次仅相距约9个月。

不到一年内的两次下调存款利率源于商业银行净息差23Q1的快速下降,单季走低17BP至1.74%,已经低于《合格审慎评估实施办法》该项目满分标准。其中大型商业银行净息差在23Q1更是下探至1.69%(环比走弱20BP),城市商业银行净息差更是走弱至1.63%。而根据《合格审慎评估实施办法(2023年修订版)》规定,“净息差(NIM),评分标准为:不低于 1.8%(含):100 分。0.8%(含)至 1.8%:60 分(含)至 100 分。”

而考虑商业银行利润准公共品定位:上缴财政利润、补充资本金、增加拨备覆盖,稳定银行利润有其内在合理性,或也是触发本次存款利率调降的主因。商业银行的利润去向有三项涉及到向全社会提供公共品:1)商业银行国企定位需要其承担更多的财政责任,每年需要上缴财政利润,以国有资本经营收入为代表,2019年达7721亿;2)商业银行需要满足宏观审慎管理要求,即需要将利润部分转增资本,以保证货币政策传导的畅通;3)商业银行同样需要将部分利润转增拨备,以保证风险化解。

2. 能否快速传递至贷款利率?国债收益率快速下降或体现出市场预期

市场最关心的是本次存款利率调降是否能迅速转化为贷款利率下行,按照2022年的经验,存款利率下调实际上滞后于贷款利率调整。2022年贷款利率率先调整,22年1月1Y/5YLPR下调10BP和5BP至3.70%和4.60%,22年5月 5YLPR下调15BP至4.45%,22年8月1Y/5YLPR下调5BP和15BP至3.65%和4.30%。存款利率滞后下调,22年9月国有大行下调活期存款利率5BP,定期存款均有10-15BP幅度的下调。

但十年国债收益率在上周却明显下行,或显示市场已经开始对后续贷款利率调整定价。6月9日日内十年国债活跃券收益率从前期持续近一月的2.7%附近快速下行至2.6800%,并在收盘时回升至2.6875%。这也令中债估值中心公布的10Y国债收益率单日下行达1.19BP至2.6703%,一周之内下行达2.48BP。

3. 影响:中美利差短期倒挂幅度加深也令人民币汇率再度贬值

上周美元指数回落,但人民币对美元汇率日内走势触及7.14,和美元走势背离,呈现出一定贬值压力。上周美元指数回落0.458至103.557,本应对应人民币对美元汇率基本稳定或小幅升值,但上周人民币对美元再度贬值0.7%至7.124。也就意味着本周人民币汇率的变动不能再认为是美元指数上涨所带来的被动变化,而是其他因素在起作用。

中美利差倒挂幅度的再度加深或仍能解释人民币的主动贬值。上周我国十年国债收益率有所下探,而十年美债收益率有所上抬,令中美十年国债收益率倒挂幅度有所加深,构成上周人民币对美元汇率再度走弱的主因。

4. 展望:下周公布的MLF利率或将短期影响汇率走势

我们认为下周MLF利率下调概率较低,源于商业银行净息差扭转仍需时日,汇率尚未完全稳定、居民购房偏好仍不稳。一方面,本次存款利率的下调只涉及部分而非全部,且累积下调幅度尚无法和前期5Y LPR下调幅度齐平,对商业银行净息差改善有限,通过一定时间缓和商业银行的利润下行压力,可能是更为稳妥的方案;另一方面,在汇率尚未完全稳定的阶段,MLF和贷款利率的降息操作或引发短期顺周期资金外流,加剧短期汇率压力。另外,即使利率下调,在居民购房偏好还不稳定的当下,对于地产销售的刺激幅度或有限,并非好的降息时间窗口。

若央行选择降息,短期可提振市场信心,但目前居民部门加杠杆动机偏弱并非源于利率,而是购房偏好磨底,目前降息对于稳定实体经济的必要性和效果可能并不直接,不过汇率的短期压力也可以通过如逆周期因子等方式对冲,汇率暂时贬值后将回升趋稳。

展望至年底,随着居民收入的持续改善,以及今年上半年“保交楼”对地产竣工的推动,将带动消费尤其是可选商品消费的改善在三季度启动,全年“N型”复苏可期。这将带动经济预期展望恢复,中美利差收窄令资本和金融项下趋于回流,预计人民币对美元年底可回到6.9-7.0的区间范围内。

风险提示:美联储紧缩力度超预期,国内稳增长政策见效慢于预期。

高频经济表现:汽车销售改善、地产销售回落

1)商品消费:乘用车零售较上周大幅改善,今年以来累计同比增长4%。截至5月31日,乘用车零售同比较上周大幅回升111pct至94%,今年累计同比4%。

2)服务消费:全国整车货运量和京沪深迁徙指数均有所回升。截止6月9日,全国整车货运量较2021年同期上行0.6pct至-25.3%;京沪深迁徙趋势较2021年同期上行0.7pct至23.5%。

3) 财政与政府消费:截至6月9日,当周国债净融资86.9亿,当周新增184.8亿一般债,下周计划发行0亿。

4)房地产市场:地产销售有所回落,因城施策继续加码。截至6月9日,30大中城市商品房周均成交面积两年平均增速回落13.6pct至-30.4%,分结构看,一线、二线和三线城市分别回落17.9pct、16.2pct和5.6pct至-21.1%、-32.0%和-35.8%。青岛放松限售,并降低非限购区首付比例以提振楼市。

5)政府性基金与基建:当周新增专项债640.7亿,下周计划发行425.5亿。

6)制造业投资与工业生产:高炉开工率与上周持平,汽车半钢胎开工率小幅回升。截至6月8日,高炉开工率维持82.4%水平,弱于去年同期(83.8%)。汽车半钢胎开工率小幅回升25bp至70.8%,且强于去年同期(63.4%)。

7)食品价格:猪肉价格继续下行,菜价、果价回升。截至5月31日,猪肉零售价下跌0.3%至24.0元/公斤;截至6月9日,蔬菜、水果价格分别环涨0.5%、1.3%,同比分别回升3.9pct、 1.6pct至22.1%,11.6%。

8)工业品价格:油价有所回升,国内煤价下行、钢价上行。截至6月9日,布油周均价回升2.6%至76.5美元/桶,动力煤价格回落7.6%至900元/吨。螺纹钢价格上行2.5%至3827元/吨。截至6月2日,美国原油产量1240万桶/日。

9)货币政策与汇率:逆回购地量延续,DR007上行、R007下行。截至6月9日,本周逆回购余额100亿。DR007(1.813%)、R007(1.9175%)分别较上周小幅上行3.47BP、小幅回落1.44BP。

美元指数小幅下行,人民币继续贬值。截至6月9日,美元指数较上周下行0.5至103.6。CNY和CNH分别报收7.1241和7.131,较上周分别贬值0.7%、0.6%。

全球宏观日历:关注中国5月经济数据

内容节选自申万宏源宏观研究报告:

《下周MLF利率是否调整将影响短期汇率走势——申万宏源宏观周报 · 第212期》

证券分析师:贾东旭 屠强 王胜

发布日期:2023.06.10